今月は、1年の途中で就任した役員に賞与を支給するというテーマです。

今月も会社の話やな、そんなの無理やろ、と言われそうです。

会社ネタが続いてます、個人事業者の方すみません。

内容は、次のとおりです。

1.事業承継税制の特例措置 事業承継税制では、後継者が先代から株式を贈与された際、贈与税が全額納税猶予され、先代が亡くなった際には相続税が免除されます。相続税の納税猶予を受けるには、後継者が役員に就任してから3年以上経過していることが条件で、この要件を満たすためには令和6年12月31日までに役員に就任している必要があります。

2.役員報酬の支払い時期 事業年度の途中で後継者が役員に就任した場合、役員報酬(定期同額給与)は就任直後から支払う必要があります。空白月を設けると、経費として認められなくなります。そのため、役員選任と報酬額決定を臨時株主総会で行い、就任直後から報酬を支払うことが求められます。

3.役員就任後の賞与支払い 役員に就任した後、従業員時代に約束された賞与を支払うことはできませんが、「事前確定届出給与」として税務署に届け出ておけば、役員への賞与も経費として認められます。届け出期限は役員就任日から1か月以内です。

このように、役員就任や報酬・賞与に関する税務処理には注意が必要です。

まとめると、

確かに、そもそも役員に賞与をだすということが、無理やろみたいな認識があるのは事実ですが、以前に書いたように、事前確定届出給与という制度を使えば賞与は出せて損金にできます。

しかし、この制度は、名前の通り事前に確定して税務署に届出ることが条件です。

期間は事業年度開始日から4か月以内又は定時株主総会の決議後1か月以内のどちらか早い時期です。

そんなの途中就任の役員については、そんなのできっこありません。

なので、1年の途中で役員に就任した場合は、就任した日から1か月以内の届出でいけるのです。

もちろん、かなり実行ルールが厳しいので失敗すると痛いダメージがきます。

税理士の関与は必須です。

ご興味のある方は、ぜひ私に聞いてみてください

当事務所では、役員報酬や賞与などについても、お客様のお手伝いさせていただいています。

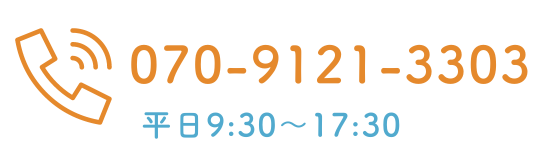

いつでもご相談ください。

会計事務所がこっそり教える税金耳より情報は、LINE公式で毎月配信中です。

毎月、最新情報のアップデートをしたい方はこちらからご登録ください。

この記事へのコメントはありません。