今月は、親が子にお金を貸すというテーマです。

親が子に金貸す、子が借金なんて嫌やな!と言われそうです。

そうです、一般的には個人間で貸金・借金なんてするべきでないことはそのとおりです。

しかし、今回は地主であれば先祖代々の土地を失いたくない、会社であれば子に継がせたい。

できればそのまま維持してほしいと多くの方が実は思うのではないでしょうか?

内容の要約は、次のとおりです。

1.相続税納税の課題

中小企業オーナーや地主は、金融資産よりも不動産などの非金融資産が多い場合、相続税を納税する資金が不足しやすい。このため、事業承継税制が制定されたが、十分な預貯金があれば事業承継税制を使わず、土地や株式を守ることが可能。

2.親が子供にお金を貸す方法

親が子供に資金を貸し、運用させることで、相続税の負担を軽減できる。

例: 親が1億円を貸し、20年で2.2億円に運用。

子供が債務者として貸付金を相続するため返済不要となり、運用資金を相続税納付に充てられる。

3.ドル建保険や変額保険の活用

投資に抵抗がある場合は生命保険を活用する選択肢もある。

例: 1億円を保険料に充て、父親死亡時に3億円受取。

相続税と保険金の税金を支払った後でも、1億5,000万円多く残せる可能性がある。

4.預貯金をそのままにしない提案

預貯金を遺すだけでは、金融資産は相続のたびに減少する。

子供や孫に資金を貸す形で相続税対策を行い、運用や生命保険の活用を検討すべき。

専門家への相談が推奨される。

結論: 預貯金をそのまま遺すのではなく、貸付や運用、生命保険を活用した対策を検討することで、相続税負担を減らし、資産を効率的に次世代へ引き継ぐことが可能。

今回の方法は、節税するということではなく、むしろ納税額は増加します。

そんなこと誰もしないわ!とお叱りを受けそうですが、。

税金をたくさん払っても手取りが増える方が実は得ではないですか?

「税金を払わない=得だ」という式から抜け出そうという提案でもあります。

もちろん、事前の資産評価とどのように運用するのかの検討は欠かせません。

いくら税金を払っていくら手取りが残るのか知りたくないですか?

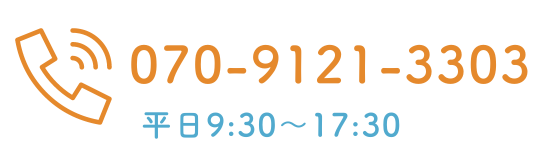

当事務所では、このスキームのシミュレーションもでき、お客様のお手伝いさせていただいています。

いつでもご相談ください。

会計事務所がこっそり教える税金耳より情報は、LINE公式で毎月配信中です。

毎月、最新情報のアップデートをしたい方はこちらからご登録ください。

この記事へのコメントはありません。